O início de 2025 foi difícil para os investidores de fundos imobiliários, porém os cotistas conseguiram recuperar um pouco do fôlego em fevereiro. Após despencarem na bolsa durante cinco meses, os FIIs finalmente tiveram desempenhos mais animadores, com o Ifix — principal índice de referência do segmento — apresentando alta de 4,68% nos últimos 30 dias.

Apesar do desempenho, ainda há tempestades no horizonte da economia nacional: a alta dos juros continua pressionando os ativos brasileiros. Além disso, o peso da caneta de Donald Trump também preocupa o mercado. Isso porque a guerra comercial travada pelo republicano pode pesar sobre a inflação ao redor do mundo.

Os FIIs de tijolos estão entre os ativos que sofrem com as incertezas. Ainda assim, o segmento de shoppings está brilhando aos olhos dos analistas.

Parte da animação vem de dados de 2024, que mostraram o crescimento anual do volume de vendas do varejo e serviços, de acordo com o levantamento do IBGE — o aumento impacta na categoria, já que o consumo nos shoppings centers pode evitar inadimplências em pagamentos de aluguéis.

Além disso, gestores e analistas avaliam que ativos de peso estão sendo negociados com descontos atrativos. É justamente esse o caso do FII que desbancou o XP Malls (XPML11), gigante do setor de shoppings, e conquistou o primeiro lugar nas indicações para investir em março: o Hedge Brasil Shopping (HGBS11).

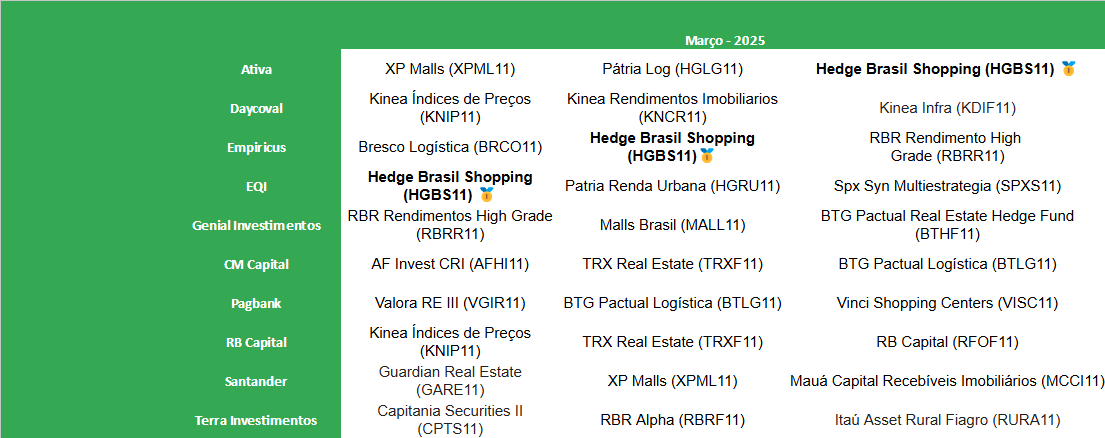

É o segundo mês consecutivo que um FII do segmento aparece no pódio do ranking das indicações dos nove bancos e corretoras procurados pelo Seu Dinheiro. Confira abaixo todos os FIIs presentes ‘no top 3’ para março:

*A carteira indicada pelo banco Daycoval não é limitada a apenas ativos imobiliários. Assim, a instituição inclui artigos atrelados ao agronegócio, debêntures e infraestrutura.

- LEIA MAIS: ‘Onde Investir em Março’ está no ar: conheça os ativos mais promissores para investir neste mês

HGBS11: o mais novo campeão

O HGBS11 é considerado um dos FIIs mais tradicionais da indústria. Em operação desde 2006, o portfólio do fundo conta com 20 imóveis, dos quais 15 foram detidos de forma direta.

Já os outros 4 foram adquiridos por meio de cotas em FIIs, enquanto um dos ativos entrou para o portfólio do HGBS11 através de participação direta e de cotas de outros fundos.

Atualmente, ele possui presença em seis estados, porém está concentrado principalmente em São Paulo, com 86% da área bruta locável no estado. A presença na região é um ponto positivo para os analistas, uma vez que é considerado um local maduro para o segmento de shoppings.

Além de São Paulo, o FII também está presente em Tocantins, Santa Catarina, Rio Grande do Sul, Rio de Janeiro e Mato Grosso.

Outra característica que vem chamando a atenção dos analistas para o HGBS11 é o portfólio do FII. Segundo o analista Caio Araújo, da Empiricus Research, a carteira do fundo segue com fundamentos sólidos e perspectivas de crescimento.

Em relatório, a casa de análise estima um valor justo de R$ 206 por cota, o que representa um potencial de valorização de 15%. Atualmente, o HGBS11 é negociado a R$ 178,48.

Já em relação aos dividendos, a gestora do FII, a Hedge Investimentos, indicou que deve manter a distribuição de R$ 1,60 por cota e anunciou o pagamento dos proventos em 18 de março, referente ao mês de fevereiro.

Assim, é estimado um dividend yield (taxa de retorno de dividendos) médio de 10,1% para o HGBS11 nos próximos 12 meses.

XPML11 deixou de brilhar? Entenda o que desbancou o FII favorito em fevereiro

O XPML11 é considerado um gigante no setor de shoppings e, em fevereiro, foi indicado por quatro bancos e corretoras. Porém o jogo parece ter virado e, agora, apenas duas casas ainda indicam o FII para o ranking do Seu Dinheiro.

O desânimo com o fundo veio após a gestora XP Asset Management anunciar a necessidade de venda de ativos para que o fundo consiga cumprir o fluxo de pagamentos referente à aquisição de outros ativos presentes no portfólio.

Apesar de ter se posicionado durante a teleconferência de

resultados do quarto trimestre de 2024, na qual os gestores demonstraram tranquilidade em relação às operações do XPML11, o FII saiu da carteira recomendada de algumas casas de análises e bancos, como o do PagBank.

A instituição optou por substituir o fundo pelo Vinci Shopping Centers (VISC11) até que haja maior visibilidade sobre os próximos passos do XPML11 para

“aumentar a posição de caixa”.

The post XP Malls (XPML11) é desbancado por outro FII do setor de shopping como o favorito entre analistas para investir em março appeared first on Seu Dinheiro.