No ambiente de mercado, a unanimidade nem sempre é burra. Na verdade, ela pode ser bem esperta. Dá para ganhar caminhão de dinheiro apostando em obviedades, embarcando em efeito manada e até mesmo comprando bolhas.

Em linhas gerais, vale a máxima: the trend is your friend.

No entanto, não há nenhum motivo razoável para você alocar 100% do seu patrimônio em uma tendência da moda, por mais segura e rentável que ela possa parecer.

- LEIA MAIS: BTG Pactual divulga carteira recomendada com os fundos imobiliários com maior potencial para investir em fevereiro; veja seleção

Para dar um exemplo prático e atual, eu continuo achando que o carrego “livre de risco” em CDI careca deve ocupar uma parte importante do seu book de renda fixa em 2025, bem maior do que caberia simplesmente a uma reserva de emergência ou a um colchão de liquidez.

Mas também acho – e cada vez mais – que a adoração em torno dos pós-fixados está gerando oportunidades ímpares em classes de ativos no espectro oposto da visão de retrovisor.

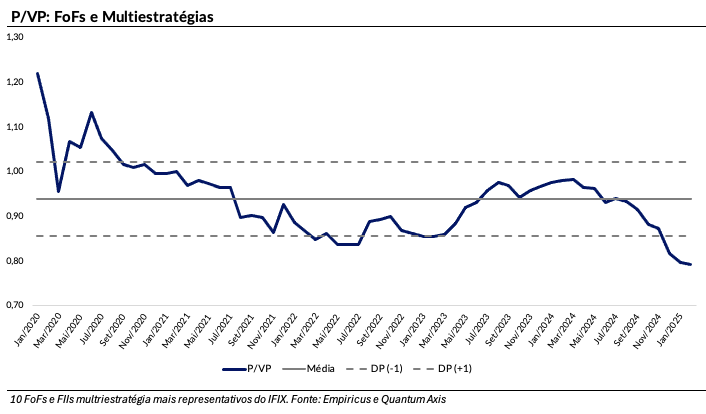

Dias atrás, o Caio Araújo, do Renda Imobiliária, me chamou a atenção para a total bizarrice deste gráfico:

Fundos imobiliários no radar

Em um histórico dos últimos cinco anos, estamos simplesmente no patamar mais barato da relação entre preço e valor patrimonial para fundos imobiliários com mandatos de FoFs e Multiestratégias.

Esse recorte de FoFs e Multis é particularmente interessante para o racional em questão, pois seu valor patrimonial costuma ser ajustado sem piedade pelas forças de mercado, minimizando o risco de value traps.

Em paralelo, não dependemos de um exercício de fé para reconhecer que o dividend yield anualizado médio da amostra selecionada está em quase 15%, superando o CDI corrente.

Na minha conversa com o Caio, identificamos um FoF e um Multi que parecem especialmente atrativos face a um cenário de virada de mercado em médio prazo.

- LEIA TAMBÉM: Rodolfo Amstalden: IPCA 2025 — tem gosto de catch up ou de ketchup mais caro?

BCIA11

O Bradesco Carteira Ativa é um FoF gerido pela Bradesco Asset Management e administrado pelo Bradescão. Seu patrimônio líquido consiste em aproximadamente R$ 350 milhões, distribuídos em 25 mil cotistas. A cota do fundo apresenta hoje um desconto sobre valor patrimonial de aproximadamente 18,5%, próximo à máxima histórica.

Na análise relativa, o BCIA11 leva vantagem sobre a média dos seus pares em termos de performance e custos, além de contar com um portfólio composto de nomes líquidos e relevantes na indústria. Quando olhamos para os rendimentos, sua última distribuição foi de R$ 0,84 por cota, equivalente a um yield de 13%.

BTHF11

O BTG Pactual Real Estate Hedge Fund é um Multiestratégia que pega geral, incluindo CRIs, cotas de outros FIIs e ativos reais. Trata-se do maior hedge fund da indústria, com acesso a uma diversa prateleira de investimentos, e negociando sob expressivo desconto de 25%.

A ideia aqui é capturar ganhos independentemente do cenário econômico. De acordo com o último relatório gerencial, o fundo detinha um patrimônio líquido de R$ 2 bilhões distribuídos entre FIIs de papel (28%), Fiis de Tijolo (31%), CRIs (22%), ativos reais (17%) e caixa (2%). Seu último dividend yield anualizado foi de 16%.

The post Rodolfo Amstalden: Tenha muito do óbvio, e um pouco do não óbvio appeared first on Seu Dinheiro.