As mudanças climáticas têm ganhado espaço nas análises das instituições financeiras brasileiras. De acordo com o Relatório de Estabilidade Financeira de Abril de 2025, publicado pelo Banco Central (BC), mais que dobrou o número de instituições financeiras (IFs) que relataram impactos da materialização de riscos climáticos em seus negócios ao longo de 2024.

Entre os eventos citados, as enchentes no Rio Grande do Sul em 2024 foram os mais mencionados como causadores de impacto direto nas operações das instituições.

Ainda assim, a maioria das instituições avaliou o impacto como baixo, em termos de risco efetivo à sua estabilidade ou à do sistema financeiro nacional (SFN) como um todo.

- LEIA TAMBÉM: Após máxima histórica, analistas do BTG Pactual defendem que o Ibovespa ainda pode saltar até 8% – quais ações estão preparadas para aproveitar esse cenário?

Apesar do destaque dos eventos extremos recentes, a seca segue sendo o fenômeno climático considerado mais relevante no longo prazo, em termos de potencial impacto sobre os ativos financeiros das instituições.

Bancos indicam que os principais canais de transmissão de riscos climáticos físicos para o sistema financeiro são impactos em ativos, produção e renda, o que afeta crédito e inadimplência, conforme levantamento do BC.

A gestão de riscos de transição, transmitidos principalmente pelo aumento de custos para atender à regulação de baixo carbono, permanece relativamente estável entre os respondentes.

Mapeamento preliminar revela vulnerabilidades setoriais e geográficas

O relatório do BC também apresenta um mapeamento exploratório da exposição do sistema financeiro nacional ao risco climático físico, com base em dados setoriais e geográficos.

Riscos climáticos físicos, decorrentes de mudanças climáticas, afetam infraestrutura e cadeias produtivas por meio de eventos extremos (secas, enchentes, furacões) ou alterações graduais (elevação do nível do mar, mudanças de temperatura).

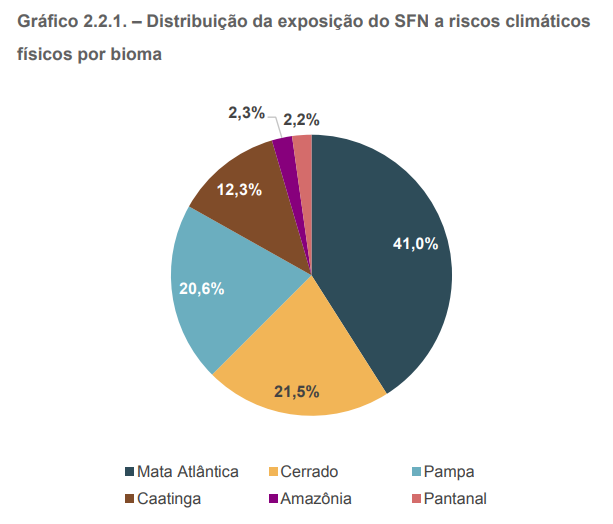

Segundo a percepção das instituições, os biomas Cerrado, Mata Atlântica e Pampa são os mais vulneráveis aos riscos climáticos físicos.

Fonte: Relatório de Estabilidade Financeira – Abril 2025 (BC)

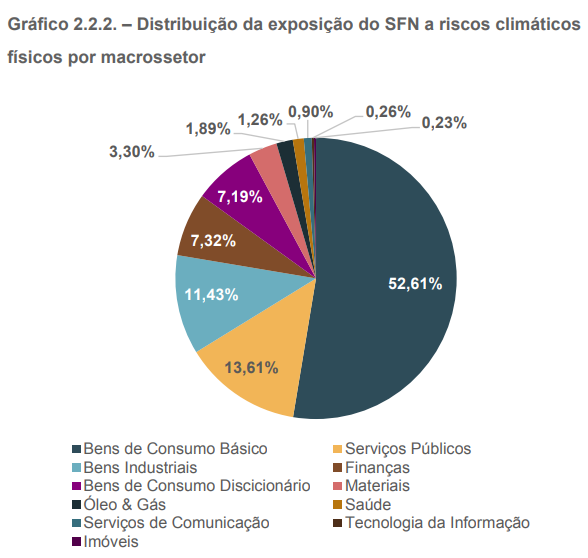

Além disso, o macrossetor de bens de consumo básico, que inclui a agricultura e a pecuária, aparece como o mais exposto aos eventos climáticos.

Fonte: Relatório de Estabilidade Financeira – Abril 2025 (BC)

O estudo, embora preliminar, fornece pistas importantes para o desenvolvimento de ferramentas mais refinadas de avaliação de risco climático no setor financeiro.

Impacto dos riscos climáticos no crédito

O estudo do BC revela que o risco de crédito (inadimplência) continua sendo o risco financeiro mais relevante para a transmissão de riscos climáticos físicos e de transição.

As instituições financeiras participantes da pesquisa identificaram os seguintes canais de transmissão de riscos climáticos físicos para os riscos financeiros:

- Danos ou revisão de preços de ativos de famílias e empresas

- Menor produtividade empresarial devido a interrupções ou inatividade de ativos

- Queda na renda familiar

- Declínio da produtividade agrícola

Em relação ao risco climático de transição, as instituições financeiras consideram a inadimplência o risco financeiro mais relevante.

Esse risco se manifesta principalmente pelo aumento de custos decorrente de políticas e regulações para uma economia de baixo carbono, bem como por barreiras de mercado resultantes de mudanças regulatórias e políticas internacionais.

O relatório destaca ainda que as instituições estão se preparando para lidar com esses riscos climáticos de forma mais robusta. Em 2025, passaram a vigorar novas regras contábeis que exigem maior provisão para perdas esperadas, inclusive aquelas decorrentes de eventos climáticos.

The post Impacto do clima nos negócios de bancos e instituições financeiras mais que dobra, aponta pesquisa do BC appeared first on Seu Dinheiro.